O Instituto INEEP*, ligado à FUP antecipou no início deste ano o que a agência MOODY`S descobriu agora: a Petrobrás não precisaria realizar desinvestimentos para reduzir sua dívida. Em 2015, nas discussões sobre a Pauta pelo Brasil, ficou claro para a FUP e para os trabalhadores que a venda de ativos da Petrobrás não seria necessária já que a companhia possuía outras saídas para resolver o problema de sua dívida.

E agora, Nymia Almeida, vice-presidente sênior de crédito da Moody’s afirmou que a perspectiva da agência é que a Petrobrás não precisa vender tantos ativos para atingir a meta de alavancagem.

Fica claro que a decisão de Pedro Parente escondia uma estratégia deliberada de venda de ativos, sem levar em conta os efeitos das perdas de caixa no médio e longo prazo com a venda de ativos operacionais lucrativos e da sua redução na participação da exploração do Pré-Sal. Na verdade, não há nenhuma preocupação com a Petrobrás e sim com o mercado.

Segundo o professor Eduardo Costa Pinto do Instituto de Economia da UFRJ, integrante do Grupo de Estudos Estratégicos e Propostas da Federação Única dos Petroleiros, “é preciso ressaltar que essa meta foi escolhida de forma discricionária pelo atual presidente da Petrobras, que afirmou em entrevista à revista Executivos Valor (maio de 2017): “antecipar a meta de desalavancagem […] de 2,5 vezes de 2020 para 2018, foi uma coisa [decisão] minha”. Ou seja, a estratégia de vender ativos foi imposta pela decisão pessoal do atual presidente da Petrobras.

Esclarecimentos sobre a dívida

A posição da FUP já discutida em outras oportunidades e divulgada em diversos momentos, é que a dívida é consequência de investimentos em construção e readequações de refinarias objetivando abastecimento do mercado interno, de investimentos no Pré-Sal que foi a maior descoberta de petróleo do mundo, da transformação de uma empresa de energia integrada que não dependente somente do petróleo e cujo papel central é o desenvolvimento nacional e está aí a razão de seus investimentos.

Em 2015, na discussão da Pauta pelo Brasil, a FUP apontou para alternativas de resolução da dívida da empresa:

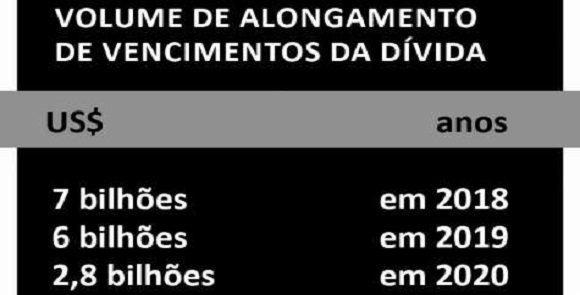

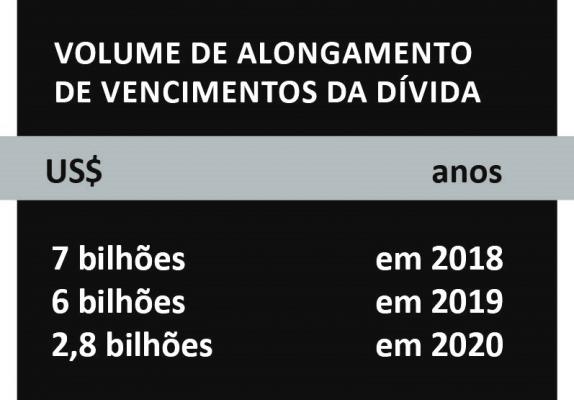

1. alongamento da dívida de curto prazo, para longo prazo

2. venda de petróleo ou outros produtos para serem entregues no futuro, em prazos pré-determinados; preço de derivados de petróleo em paridade com o mercado internacional, sem reajustes diários

3. negociação com o Governo Federal sobre revisão dos contratos de Cessão Onerosa

4. securitização da dívida da Eletrobrás, cerca de R$15 bilhões

Muitas destas saídas foram adotadas e a situação da dívida é melhor hoje. Somente no segundo trimestre de 2017 o volume de endividamento de curto prazo caiu 20% e o prazo médio da dívida está em 7,88 anos e crescendo.

A meta de redução da relação Dívida Líquida/EBITDA, de 5,3% em 2015 para 2,5% em 2018 é muito rígida, não precisaria ser assim. Hoje já está em 3,23% e poderia chegar em 2021 com 2,5% sem vender nenhum ativo, pelo contrário, estes são fundamentais para geração de caixa da empresa.

* Instituto de Estudos Estratégicos de Petróleo, Gás Natural e Biocombustíveis

(Da FUP, com título da Redação)